center

Bem provável que você já tenha estabelecido contato ou escutou sobre o balanço patrimonial, seja na sua empresa, ou em reportagens, mídias sociais, palestras, ou até mesmo tenha tido contato direto com ele.

No entanto, podem existir pessoas que não sabem a razão desse relatório existir e que até fazem a alimentação de dados para sua confecção sem ter ao menos a percepção de sua importância no mundo dos negócios.

Introdução

no-repeat;center top;;

auto

Qual o objetivo do balanço patrimonial

Esse relatório para algumas empresas é obrigatório para sua divulgação, principalmente para as empresas que têm o capital aberto para negociação em bolsa de valores.

Isso não significa que outras empresas que não negociam na bolsa de valores deixem de entregar o balanço para o fisco todo ano posterior ao ano base. Por exemplo: a empresa durante o período de 01 de janeiro de 2000 a 31 de dezembro 2000 encerra seu ciclo financeiro econômico e esse balanço será apresentado e enviado ao fisco no ano subsequente que será em 2001.

Lembrando que existe uma data limite para o envio e nesse momento é indicado verificar nos órgãos competentes a data limítrofe da entrega das declarações.

Qual o objetivo do balanço patrimonial

no-repeat;center top;;

auto

O que é o Balanço Patrimonial?

O balanço patrimonial é a foto das operações financeiras da empresa, assim como o Imposto de renda é a foto das operações que ocorreram dentro do período de um ano, onde consta as aquisições de bens, investimentos, despesas pagas e receitas auferidas dentro do período.

De maneira simples, ele representa uma foto do patrimônio da empresa e suas mutações que ocorrem durante a sua atividade socioeconômica financeira em determinado período.

Em sua maioria as empresas por determinação legal, assumem o regime tributário que determina o regime de competência, e outras podem optar pelo regime de caixa, o tipo de regime é sugerido ao fazer a abertura da empresa, pois dependerá das atividades que ela irá exercer. Ou seja, quando se vai abrir uma empresa é feito uma simulação de regime tributário para verificar em qual será a menor incidência de impostos durante suas atividades.

No regime de competência independe, quando vai ser feito o pagamento ou recebimento de uma receita ou despesa, esse fato é que o lançamento contábil ele é feito na data que ocorre o evento. E o regime de caixa é no momento que ocorre o pagamento ou recebimento.

Exemplo: A empresa Delta adquiriu com o fornecedor 150 máquinas de café no dia 01/12/2000 dividiu em três vezes o valor total de R$150.000,00, 1ª parcela a Vista, 2ª parcela para 01/01/2001 e 3ª parcela para o dia 01/02/2001.

No regime de competência será registrado na contabilidade as três parcelas dentro do período em que ocorreu o evento.

Em dezembro de 2000 será registrado na contabilidade:

Débito: Caixa/bancos= R$50.000,00

Débito: Fornecedores= R$100.000,00

Crédito: Estoque= R$150.000,00

No regime de caixa será lançado conforme vai ocorrendo o pagamento e recebimento.

Em dezembro de 2000 será registrado na contabilidade:

Débito: Caixa/bancos= R$50.000,00

Crédito: Estoque= R$150.000,00

Em janeiro de 2001 será registrado na contabilidade:

Débito: Caixa/bancos= R$50.000,00

Crédito: 2ªParcela Fornecedor X= R$50.000,00

Em fevereiro de 2001 será registrado na contabilidade:

Débito: Caixa/bancos= R$50.000,00

Crédito: 3ªParcela Fornecedor X= R$50.000,00.

O que é o Balanço Patrimonial?

no-repeat;center top;;

auto

Estrutura do balanço patrimonial

Ativo

Passivo (Patrimônio Líquido PL)

Realizável a curto prazo

Exigível a curto prazo

Realizável a longo prazo

Exigível a longo prazo

No ativo, as contas devem estar dispostas em ordem decrescente de grau de liquidez, de acordo com a Lei nº 6.404/76.

No passivo, as contas devem estar dispostas em ordem decrescente de grau de exigibilidade, de acordo com a Lei nº 6.404/76.

O lado do ativo é onde a empresa registra todos os seus bens e direitos, e no lado do passivo ela registra todas as suas obrigações e deveres, e o patrimônio líquido é a diferença entre ativo e passivo. No patrimônio líquido onde estão registrados os aportes financeiros dos sócios e as constituições de reservas de lucro.

Ativo

Passivo

Ativo circulante

Passivo circulante

Ativo não circulante

Passivo não circulante

Estrutura do balanço patrimonial

no-repeat;center top;;

auto

Ativo circulante

O ativo circulante são as disponibilidades de liquidez imediata, ou seja, que pode ser convertido rapidamente em dinheiro, exemplo:

Depósitos bancários;

Caixa;

Duplicatas a receber;

Estoque;

Títulos a receber,

Outros que se encaixam nessas características;

Em sua maioria são os itens que não ultrapassam o período de 12 meses para a sua liquidez e esse período que é conhecido como ano do exercício. Caso ultrapasse esse período, a diferença é lançada no ativo não circulante e é transferida conforme liquidez para o circulante.

Ativo circulante

no-repeat;center top;;

auto

Ativo não circulante

O ativo não circulante são os bens e direitos realizáveis após o término do exercício, que tem duração de 12 meses. No ativo não circulante são os realizados a longo prazo como por exemplo:

Empréstimos a Controladas;

Contas a receber a longo prazo;

Depósitos judiciais;

Investimentos;

Ativo imobilizado;

Ativo intangível;

E outras operações que se enquadram nessas características;

Ativo não circulante

no-repeat;center top;;

auto

Passivo circulante

O passivo circulante são as obrigações com terceiros a vencer dentro do exercício, período de 12 meses, exemplo:

Salários e encargos a pagar;

Encargos financeiros a pagar;

Fornecedores;

Debêntures;

Impostos a recolher;

E outras que se enquadrem nessas características;

Passivo circulante

no-repeat;center top;;

auto

Passivo não circulante

O passivo não circulante são as obrigações a vencer após o término do exercício, que tem duração de 12 meses, exemplo:

Subvenções governamentais a apropriar;

Financiamentos;

Debêntures;

E outras que se enquadram nessas características;

Passivo não circulante

no-repeat;center top;;

auto

Patrimônio líquido

O patrimônio líquido é onde estão representadas de acordo com a lei 6.404/76, as contas de reservas oriundas de lucro, investimentos dos sócios, prejuízos, ações ou quotas.

Patrimônio líquido

no-repeat;center top;;

auto

new RDStationForms(\’material-diagnostico-da-gestao-do-imobilizado-9d703c92b4a4499ca142\’, \’UA-23926017-1\’).createForm();

FORMULARIO DIAGNOSTICO

no-repeat;center top;;

auto

Balanço patrimonial: Como fazer em 4 passos

A elaboração deste documento depende de outros relatórios que antecedem o resumo que é o balanço patrimonial. Por isso, para montar o balanço é necessário seguir alguns passos:

Passo 1: Extrair o balancete

Extraia o balancete de verificação do livro razão, levantando todas as operações do período desejado.

Nesse passo é onde se deve verificar a exatidão da matemática do saldo final das contas, caso exista alguma diferença nos lançamentos, respectivamente será feito o acerto.

É importante ressaltar que nesse momento deve-se evitar manipulação dos resultados, afinal o documento precisa ser coerente e com grau de assertividade e fidedigna, ou seja, nada de inventar lançamento que não existiu.

Passo 2: Ajustar contas

Faça os ajustes das contas, equalizando os saldos de acordo com os débitos e créditos transitados no período.

Nessa etapa exige um trabalho técnico contábil, com a finalidade de que todas as contas indiquem os valores assertivos, sendo feito um saneamento das contas do balancete.

A conciliação deverá ser feita “conta por conta”. Exemplo da conta caixa, o saldo final tem que corresponder e refletir o que existe na realidade de dinheiro, ou seja, se na conta caixa o saldo for R$50.000,00 deverá ter esse valor disponível em espécie (dinheiro físico).

Passo 3: Encerrar contas

As contas de receita e despesas devem ser encerradas.

Nessa etapa é onde se encerra as contas de resultado, que contabilmente é vista em dois grupos de contas, as contas patrimoniais e as contas de resultado.

Nas contas patrimoniais se mantêm os saldos acumulados desde o início da constituição da entidade.

Nas contas de resultado, conhecidas como resultado do exercício, são as contas que recebem os saldos do resultado auferido das despesas, receitas, perdas e ganhos, ou seja, apura-se o resultado do exercício e somente depois dessa etapa se distribui o resultado. Debitando ou creditando na conta de resultado do exercício e creditando ou debitando na conta respectiva do resultado.

Passo 4: Notas explicativas

Elaboração das notas explicativas e das demonstrações financeiras.

Conforme a lei 6404/76 no final de cada exercício, as entidades precisam elaborar e publicar as demonstrações financeiras. Nelas estão evidenciadas de forma sintética todas as movimentações financeiras e contábeis.

Para algumas operações pode não ficar tão evidenciada por meio dos números ou nomenclaturas das contas e das operações da entidade, por esse fato existe para um melhor entendimento dos saldos finais e equivalência de dados as notas explicativas e nelas estão contidas todas as informações de que os interessados na informação precisam.

Se por algum motivo a entidade usar uma conta transitória que equalize os saldos patrimoniais, e que não exista nenhuma evidência de fácil percepção por meio das contas, na nota explicativa estará descrito o motivo desse valor.

Exemplo: conta transitória: Ajuste à valor presente das máquinas de extração mineral. Hipoteticamente a empresa irá transferir por meio de compra de sua coligada para a empresa principal, quando a máquina estiver com valor de mercado R$3.000.000,00, estipulado em contrato conforme a depreciação por uso de um valor atual de R$15.000.000,00, ou tempo pré-determinado, dos dois o qual ocorrer primeiro.

Balanço patrimonial: Como fazer em 4 passos

no-repeat;center top;;

auto

Como fazer a análise do balanço patrimonial

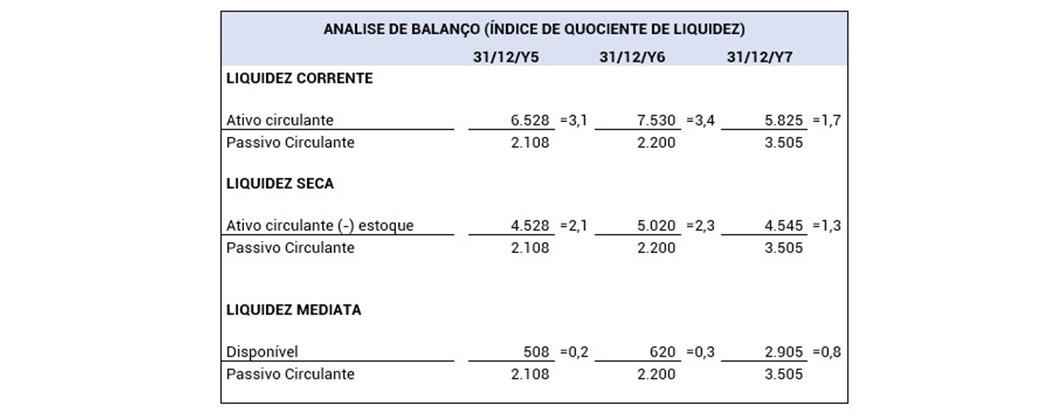

A análise do balanço patrimonial possibilita verificar as possibilidades de a empresa pagar seus compromissos dentro do período do ano contábil. Essa análise ocorre por meio de quocientes de liquidez corrente, seca e liquidez imediata.

Como fazer a análise do balanço patrimonial

no-repeat;center top;;

auto

center

Liquidez corrente

É a comparação entre o ativo circulante (os realizáveis a curto prazo) e o passivo corrente. No ano de 31/12/Y5 o quociente foi de 3,1, o que significa que para cada um real de dívida a curto prazo a entidade possui 3,1 para liquidar a dívida de exigibilidade de curto prazo. Pode ser considerado uma situação boa porque não tem previsão de dificuldade de saldar os compromissos de curto prazo.

Esse tipo de informação é muito apreciada pelos bancos, quando eles fazem análise de crédito antes de conceder um empréstimo à empresa.

Liquidez seca

É a comparação entre o ativo circulante deduzindo os estoques e o passivo circulante. No ano Y5, Y6 e Y7 os quocientes de 2,1,2,3 e 1,3 podem ser considerados bons índices de liquidez seca considerada normal menor que 1.

Liquidez imediata

O próprio nome já diz, que tudo que a empresa tem disponível é suficiente para liquidar seus compromissos do passivo circulante. Essa análise diz o quanto a empresa tem para cada 1 real de dívida.

Aqui nesse exemplo se a empresa precisasse efetuar a liquidez de seu passivo circulante ela teria menos de 1 real para saldar a dívida. Ela precisaria de mais tempo para transformar os estoques e recebíveis de longo prazo para recebimento a curto prazo.

Como fazer a análise do balanço patrimonial

no-repeat;center top;;

auto

Faça o balanço patrimonial para garantir resultados positivos na gestão

Agora você conseguiu entender o que é o balanço, como fazer e analisar? Saiba que se surgiram dúvidas, por favor, mande para nós aqui nos comentários, ficaremos felizes em ajudar.

Não perca os próximos conteúdos: inscreva-se em nossa newsletter e nos acompanhe nas redes sociais também.

Faça o balanço patrimonial para garantir resultados positivos na gestão

no-repeat;center top;;

auto

new RDStationForms(\’newsletter-faixa-blog-ad265dafb8f32a1b01f5\’, \’UA-23926017-1\’).createForm();

texto

no-repeat;center top;;

auto

Compartilhe esse conteúdo:

Redes Sociais

no-repeat;center top;;

auto

#Subheader {

background-color: rgba(247, 247, 247, 0);

padding: 100px 0 0px !important

}

.subheader-both-center #Subheader .title {

width: 100%;

text-align: center;

display: none;

}

.p {

line-height: 28px;

font-size: 15px;

letter-spacing: 0.3pt;

}

.hide-love .post-header .title_wrapper {

margin-left: 20%;

margin-right: 20%;

margin-top: 40px;

padding-left: 10px;

border-left: none;

}

@media only screen and (max-width: 600px) {

.hide-love .post-header .title_wrapper {

margin-left: 0;

padding-left: 10px;

border-left: none;

margin-right: 0px;

margin-top: 0px;

}

#Subheader {

background-color: rgba(247, 247, 247, 0);

padding: 100px 0 0px !important;

display: none;

}

}

input[type=\”email\”], input[type=\”text\”] {

padding: 16px;

outline: none;

margin: 0;

width: 200px;

max-width: 100%;

display: block;

margin-bottom: 20px;

font-size: 15px;

border-width: 1px;

border-style: solid;

border-radius: 6px;

box-sizing: border-box;

-webkit-appearance: none;

}

input[type=\”submit\”] {

display: inline-block;

padding: 14px 20px;

margin-bottom: 15px;

font-size: 15px;

border: 0;

border-radius: 5px;

}

#rd-button-joq3m2m5a {

-ms-flex-align: center;

-ms-flex-direction: column;

-ms-flex-pack: center;

align-items: center;

align-self: center;

background-color: rgba(255,199,9,1) !important;

border-bottom-style: none;

border-color: #d6a400;

border-left-style: none;

border-radius: 12px;

border-right-style: none;

border-top-style: none;

border-width: 1px;

color: #FFFFFF !important;

cursor: pointer;

display: -ms-flexbox;

display: flex;

flex-direction: column;

font-family: Roboto, sans-serif;

font-size: 20px;

font-style: normal;

font-weight: bold;

height: 40px;

justify-content: center;

line-height: 1.42857;

margin-bottom: 0px;

margin-top: 10px;

max-width: 330px;

text-align: center;

text-decoration: none;

width: 100%;

}

CSS

no-repeat;center top;;

auto